En las últimas semanas ha generado polémica la figura de Iván González, conocido en redes como el “Robin Hood del endeudamiento”. Su discurso ha llamado la atención porque invita a las personas a cuestionar las reglas del sistema financiero y a liberarse de las presiones de pago. Si bien sus mensajes conectan con una ciudadanía cansada de los altos costos del crédito, de lo poco que rinde el dinero y la alta tasa de desempleo, también minimizan el impacto real que estas prácticas pueden tener en la vida financiera de las personas. En este contexto, resulta clave revisar qué significan las deudas, cómo funciona el boletín comercial (DICOM o Maat) y qué implicancias tienen en el acceso futuro a créditos, emprendimientos y emergencias. Este blog no intenta desacreditar ni ofender, solo reflexionar sobre su contenido.

Iván González ha logrado viralidad porque toca una fibra sensible: el agobio que sienten miles de chilenos frente a los compromisos financieros. Sus frases buscan empoderar al consumidor, pero también pueden inducir a decisiones apresuradas. Este tipo de mensajes encuentran eco especialmente entre quienes arrastran deudas educativas como el Crédito con Aval del Estado (CAE) o quienes enfrentan una carga financiera que muchas veces se percibe como injusta.

No se puede negar que González visibiliza un problema real: la dificultad que tienen muchas familias para cumplir con sus compromisos en un sistema financiero rígido y con altas tasas de interés. Según datos de la Comisión para el Mercado Financiero (CMF), más del 25% de los chilenos mantiene algún tipo de morosidad, lo que refleja la magnitud de este desafío. Sin embargo, la pregunta de fondo es si la salida está en dejar de pagar o en encontrar soluciones más sostenibles y responsables.

Si bien resulta comprensible el descontento que motiva a seguir consejos radicales, las consecuencias de no pagar son concretas y profundas. Ingresar a DICOM o al boletín comercial implica que tu historial crediticio queda marcado como moroso. Esto no solo restringe el acceso a créditos hipotecarios o de consumo, sino que también limita la posibilidad de emprender o financiar proyectos futuros. En otras palabras, optar por la ruta de “no pagar” puede significar hipotecar las oportunidades de mañana.

Incluso el propio González reconoce que todo tiene su repercusión, ya que ante la pregunta de unos de sus seguidores sobre si vale la pena pagar el CAE, el abogado responde: “Depende. Si tienes la plata para pagarlo, págalo, porque es plata que te prestaron. Si no tienes plata para pagarlo, no pagues. No es mucho lo que pasa. Así como que te vayan a sacar a remate, quitar las cosas o embargar la cuenta, no. Nada de eso pasa.” «…» «»Lo que sí, nunca más en tu vida vas tener una devolución de impuestos. Si no quieres perderlo todo, cuando hagas tu declaración de impuestos, pon que se vaya pagando la isapre y la AFP, y la Tesorería no te la va a quitar» (Chócale). Esta declaración muestra una interesante realidad que se repite constantemente en el diario vivir de muchos chilenos y chilenas: si bien el no pagar un acuerdo crediticio te da un aire y te permite solo «ganar» en la utilidad de ese préstamo que no vas a devolver, debes siempre considerar las repercuciones negativas que tendrás que asumir ante las entidades con las que firmaste contrato.

Es cierto que las tasas de interés son abusivas y los contratos muchas veces salen a favor de la casa comercial, pero no es algo que el común de adultos chilenos no sepa. El tema es que no cumplir ante las casas comerciales o bancos, especialmente éstos últimos, es un arma de doble filo, ya que si bien puedes tener un beneficio «gratis» que su deuda prescribe en algún punto, tu resgistro en las entidades bancarias queda permanentemente manchado, independiente si no estás publicdo como moroso en el boletín comercial. Lo anterior te limita las oportunidades que tienes como crecimiento y quita una herramienta crucial que es fructífera en las manos adecuadas: el crédito.

No se trata de demonizar a quienes, por necesidad, deciden postergar o dejar de pagar. Hay casos dramáticos en los que las deudas se vuelven impagables: créditos universitarios, gastos médicos o emergencias familiares. Ser empáticos frente a esa realidad es fundamental para poder entendernos. Pero también es necesario diferenciar entre quienes enfrentan un sobreendeudamiento involuntario y quienes promueven una “cultura del pillo”, como si no pagar fuera una estrategia válida y sin costo.

El riesgo de seguir estos consejos es instalar la idea de que el crédito carece de valor, cuando en realidad puede ser una herramienta poderosa para progresar. Un buen manejo de las deudas permite acceder a vivienda, capital de trabajo para emprendimientos o respaldo financiero en momentos críticos. Desaprovechar esa oportunidad por caer en el morosidad significa, en la práctica, limitar el crecimiento personal y económico.

El fenómeno de Iván González demuestra que los temas financieros ya no son exclusivos de expertos o académicos, sino que se discuten en redes sociales y generan conversación pública. Su rol como influencer del endeudamiento puede abrir debates necesarios sobre la justicia del sistema financiero, pero también acarrea riesgos cuando sus mensajes son interpretados como recetas universales.

Más allá de la polémica, es importante destacar que la discusión abierta por Iván González refleja un problema estructural en Chile: el alto nivel de endeudamiento de los hogares. Según datos del Banco Central, más del 70% de las familias mantienen algún tipo de deuda, lo que demuestra que la presión financiera es una realidad transversal. Sin embargo, convertir esta problemática en un discurso que incentive el “no pago” no soluciona el fondo del asunto, sino que lo agrava. En lugar de normalizar la morosidad, se requiere avanzar hacia políticas de educación financiera, transparencia en el sistema crediticio y una cultura de responsabilidad compartida entre entidades y deudores.

Las deudas y el DICOM son más que simples registros: son el reflejo de la confianza que otorgan los mercados a los consumidores. Y aunque el descontento frente a las instituciones financieras es legítimo, promover el no pago como norma general puede terminar perjudicando más de lo que ayuda. En este sentido, la tarea es avanzar hacia una cultura financiera responsable, que combine empatía con quienes se ven sobrepasados, pero que también incentive la construcción de un historial sólido para abrir puertas en el futuro.

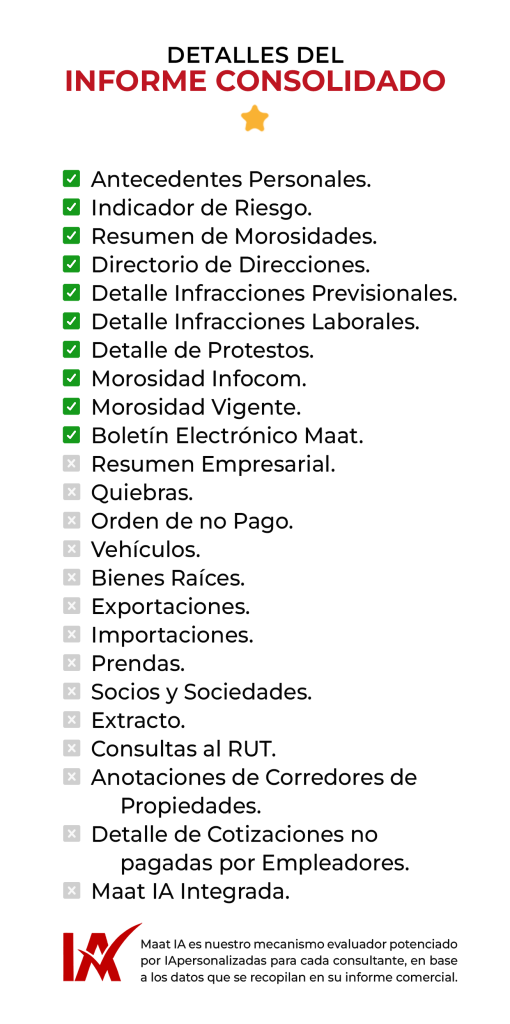

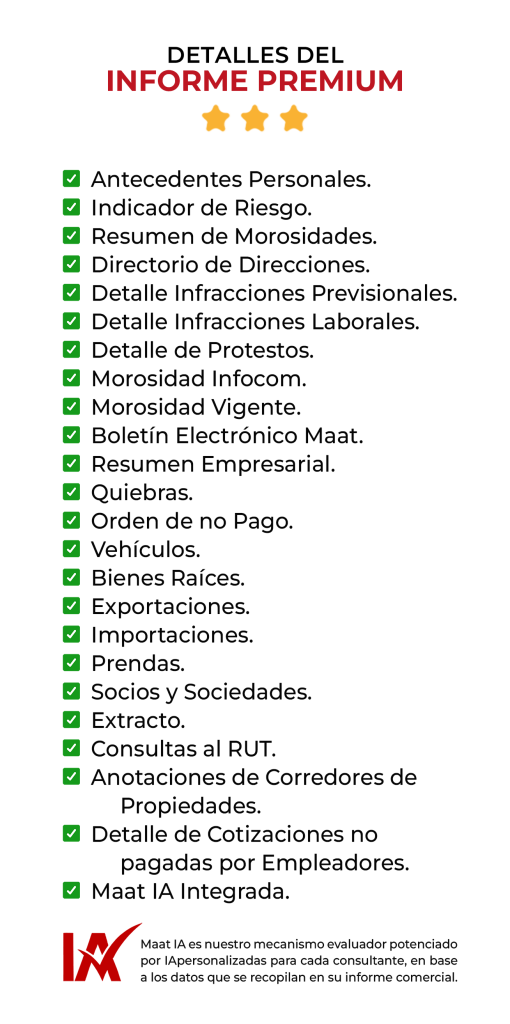

✓ Antecedentes Personales

✓ Indicador de Riesgo

✓Resumen de Morosidades

✓ Directorio de Direcciones

✓ Detalle Infracciones Previsionales

✓ Detalle Infracciones Laborales

✓ Detalle de Cotizaciones no Pagadas por Empleadores

✓ Detalles de Protestos

✓ Morosidad Infocom

✓ Morosidad Vigente

✓ Boletín Electrónico Maat

✓ Anotaciones de Corredores de Propiedades

✓ Resumen Empresarial

✓ Quiebras

✓ Orden de no Pago

✓ Vehículos

✓ Bienes Raíces

✓ Exportaciones

✓ Importaciones

✓ Prendas

✓ Socios y Sociedades

✓ Extracto

✓ Consultas al Rut

✓ Lista de Trabajadores Afectados